2022年09月30日

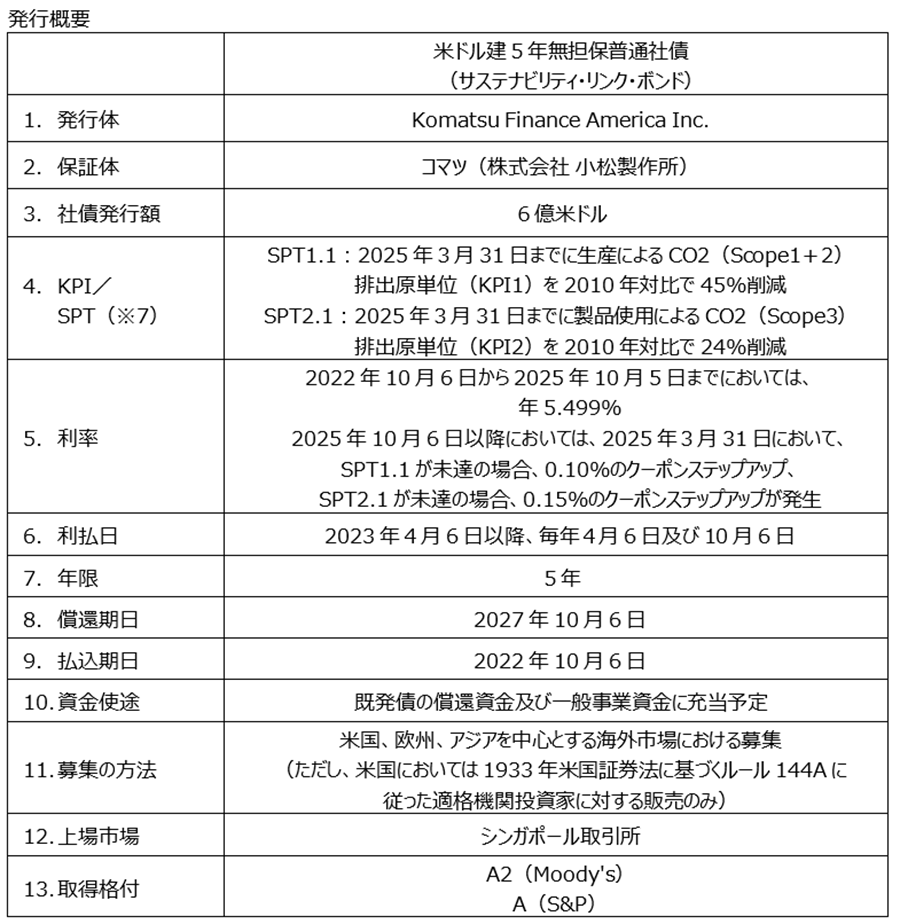

コマツ(社長:小川啓之)は、2022年9月29日、当社100%子会社であるKomatsu Finance America Inc.を通して、サステナビリティ・リンク・ボンド(米ドル建無担保普通社債、以下、SLB)を発行することを、下記の通り決定しました。(※1)

SLBは、発行体が事前に定めたKPIの達成状況に応じて、条件が変わる債券です。当社は、2025年3月期をゴールとする3カ年の中期経営計画「DANTOTSU Value - Together, to “The Next” for sustainable growth」において、成長戦略を通じて収益向上とESG課題解決の好循環を生み出す顧客価値の創造を掲げており、このたびのSLB発行により、持続的な成長の実現を目指すサステナビリティ経営を加速していきます。(※2)

当社は、中期経営計画において、2030年のCO2排出量を2010年比で50%とすることを経営目標として設定しており、またチャレンジ目標として2050年までのカーボンニュートラル達成を掲げています。自社の拠点、自社製品使用時にとどまらず、お客さまの現場全体にも拡げ、施工の最適化により社会のCO2削減に貢献することを目指しており、本SLBにおいても以下2つのCO2削減目標をKPIとしました。

・KPI1:生産によるCO2排出(原単位)(※3)

・KPI2:製品使用によるCO2排出(原単位)(※4)

詳細は、今般策定したサステナビリティ・リンク・ボンド・フレームワークをご覧ください。(※5)

なお、当該サステナビリティ・リンク・ボンド・フレームワークに関して、当業界に知見がありグローバルに認定された第三者機関であるDNV ビジネス・アシュアランス・ジャパン株式会社より、国際資本市場協会(ICMA)による「サステナビリティ・リンク・ボンド原則2020」との適合性に関する第三者外部評価(セカンド・パーティ・オピニオン)を取得しています。(※6)

※1 当社保証付き

※2 KPI:Key Performance Indicators:重要業績評価指標

※3 生産金額当たりのCO2排出量

※4 作業量当たりのCO2排出量

※5 サステナビリティ・リンク・ボンド・フレームワークの詳細:サステナビリティ・リンク・ボンド・フレームワーク

※6 セカンド・パーティ・オピニオンの詳細:セカンド・パーティ・オピニオン

※7 SPT:

Sustainability Performance Targets:発行体が表明する、事前に設定した時間軸における KPIの測定可能な改善目標

本報道発表文は、Komatsu Finance America Inc.による米ドル建無担保普通社債の発行に際して一般に公表するための発表文であり、米国における証券の募集を構成するものではなく、投資勧誘を目的として作成されたものではありません。なお、同社債については、日本及びその他の地域における金融商品取引法又は適用ある証券法に従って同社債の届出又は登録がなされていないため、これらの法令に基づいて同社債の届出若しくは登録が求められる場合には、これを行うか又は免除を受ける場合を除いて、募集又は販売は行われません。また、同社債は、1933年米国証券法に基づき登録がなされたものでも、将来登録がなされるものでもなく、1933年米国証券法に基づき登録を行うか、登録の免除規定に該当する場合を除いて、米国において同社債の募集又は販売を行うことはできません。

管理番号 0050(3170)

コマツ サステナビリティ推進本部コーポレートコミュニケーション部

tel: 03(5561)2616

mail: JP00MB_cc_department@global.komatsu

※ニュースリリースに記載されている情報は発表時のものであり、予告なしに変更される場合があります。